本文

住民税からの住宅借入金等特別控除

住民税における住宅借入金等特別控除

所得税において住宅借入金等特別控除が適用され、所得税から控除しきれなかった額がある場合は、住民税からも税額控除を受けることができます。

控除額

住宅借入金等特別控除可能額のうち、前年分の所得税額が控除しきれなかった金額がある方が対象です。

平成21年1月1日から平成26年3月31日までに入居した方

控除額は1,2のいずれか小さい方の金額となります。

- 所得税の住宅借入金等特別控除可能額のうち所得税において控除しきれなかった額

- 所得税の課税総所得金額等の5%(限度額97,500円)

平成26年4月1日から令和3年12月31日までに入居した方

控除額は1,2のいずれか小さい方の金額となります。

- 所得税の住宅借入金等特別控除可能額のうち所得税において控除しきれなかった額

- 所得税の課税総所得金額等の7%(限度額136,500円)【※1】

【※1】令和元年10月から令和3年12月の期間において、住宅の対価の額または費用の額に含まれる消費税の税率が8%または10%である場合に限り、限度額が136,500円となります。それ以外の場合は、平成21年1月から平成26年3月までに入居した方と同じ限度額となります。

令和4年1月1日から令和7年12月31日までに入居した方

控除額は1,2のいずれか小さい方の金額となります。

- 所得税の住宅借入金等特別控除可能額のうち所得税において控除しきれなかった額

- 所得税の課税総所得金額等の5%(限度額97,500円)

ただし、 令和4年中に入居した方で、住宅の対価の額または費用の額に含まれる消費税の税率が10%であり、一定の期間内(新築の場合は令和2年10月から令和3年9月、建売住宅・中古住宅の取得、増改築等の場合は令和2年12月から令和3年11月)に住宅の取得等に係る契約を締結した場合、控除額は1,2のいずれか小さい方の金額となります。

- 所得税の住宅借入金等特別控除可能額のうち所得税において控除しきれなかった額

- 所得税の課税総所得金額等の7%(限度額136,500円)

令和7年度税制改正による住宅借入金等特別控除の拡充・延長

子育て世帯および若者夫婦世帯における借入限度額の上乗せ

子育て世帯・若者夫婦世帯が認定住宅等(注2)の新築等をして令和6年中に居住の用に供した場合の借入限度額を下表のとおり上乗せすることとされました。

(注2)「認定住宅等」とは、認定長期優良住宅・認定低炭素住宅、Zeh水準省エネ住宅および省エネ基準適合住宅を指します。

ー対象ー

- 子育て世帯(19歳未満の子を有する世帯)

- 若者夫婦世帯(夫婦のいずれかが40歳未満の世帯)

※年齢判定は令和6年12月31日時点の現況によります。

| 住宅の区分 | 借入限度額 | |

|---|---|---|

| 改正前 | 改正後 | |

| 認定長期優良住宅・認定低炭素住宅 | 4,500万 | 5,000万 |

| Zeh水準省エネ住宅 | 3,500万 | 4,500万 |

| 省エネ基準適合住宅 | 3,000万 | 4,000万 |

新築住宅の床面積要件の緩和

合計所得金額1,000万円以下の方に限り、新築住宅の床面積要件を40平方メートル以上に緩和する措置について、建築確認の期限が令和6年12月31日まで延長されます。

詳細については国土交通省ホームページ <外部リンク>をご参照ください。

手続き

この特例措置を年末調整において適用されている給与収入のみの方は、平成22年度の住民税よりこの控除の適用を受けるための申告が不要となりました。年末調整が済んでいる給与収入のみの方(確定申告を要しない方)の場合では、次の3つの事項に該当する方が対象となります。

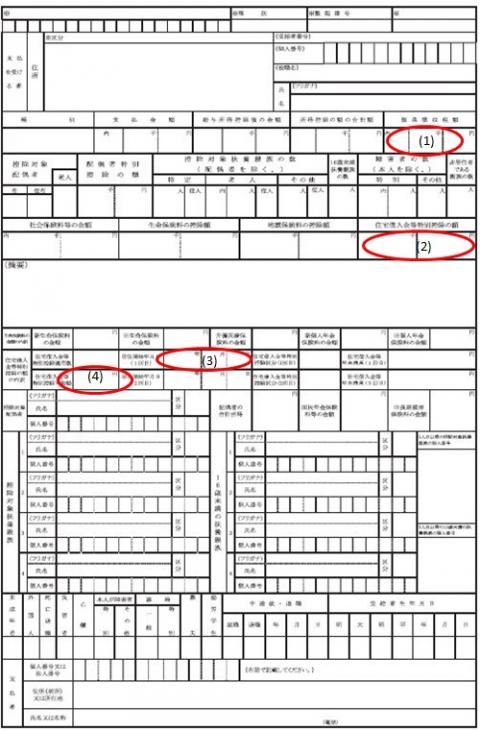

- 源泉徴収票の「源泉徴収税額」欄【下図(1)】が0である

- 源泉徴収票の「住宅借入金等特別控除可能額」欄【下図(4)】が「住宅借入金等特別控除の額」【下図(2)】より大きい

- 「居住開始年月日」欄【下図(3)】に平成21年1月1日から令和7年12月31日までの日付が記入されている

ただし、平成21年以降に居住を開始した方については、この特例措置の適用を受ける初年度に確定申告をする必要があります。また、年末調整によりこの特例措置の適用を受けていない方や、所得税の確定申告をする方については、確定申告により申告をする必要があります。

注意

住民税の住宅借入金等特別控除のある方で、年末調整や確定申告の内容に誤りがあった場合には、確定申告書や修正申告書を税務署に提出し、所得税の課税総所得が増額になることにより、所得税額に変更がなくても、住民税の住宅借入金等特別控除額が増額できる場合があります。詳しくは、課税課市民税係までお問合せください。(控除額が上限の97,500円または136,500円の方は対象になりません。)