本文

令和5年度市民税・都民税(個人住民税)の税額決定・納税通知書について

市民税・都民税(個人住民税)について

市民税・都民税(以下、個人住民税といいます。)は、前年の所得に基づき課税される税金です。個人住民税は、一律に均等の額を負担していただく「均等割」と、所得に応じて負担していただく「所得割」から構成されています。課税の根拠等につきましては、税額決定・納税通知書をご覧ください。

賦課期日は令和5年1月1日です。賦課期日に青梅市に住所のある方が納税義務者となりますので、1月2日以降に転出・死亡等により青梅市民でなくなった場合においても、令和5年度の個人住民税は青梅市で課税されます。

また、青梅市に住所のない方でも、青梅市内に事業所や家屋敷等を有している場合は、均等割が課税されます。

| 納税義務者 | 均等割 | 所得割 |

|---|---|---|

| 青梅市内に住所を有する方 | ○ | ○ |

| 青梅市外に住所を有する方で、青梅市内に事業所・家屋敷等を有する方 | ○ | × |

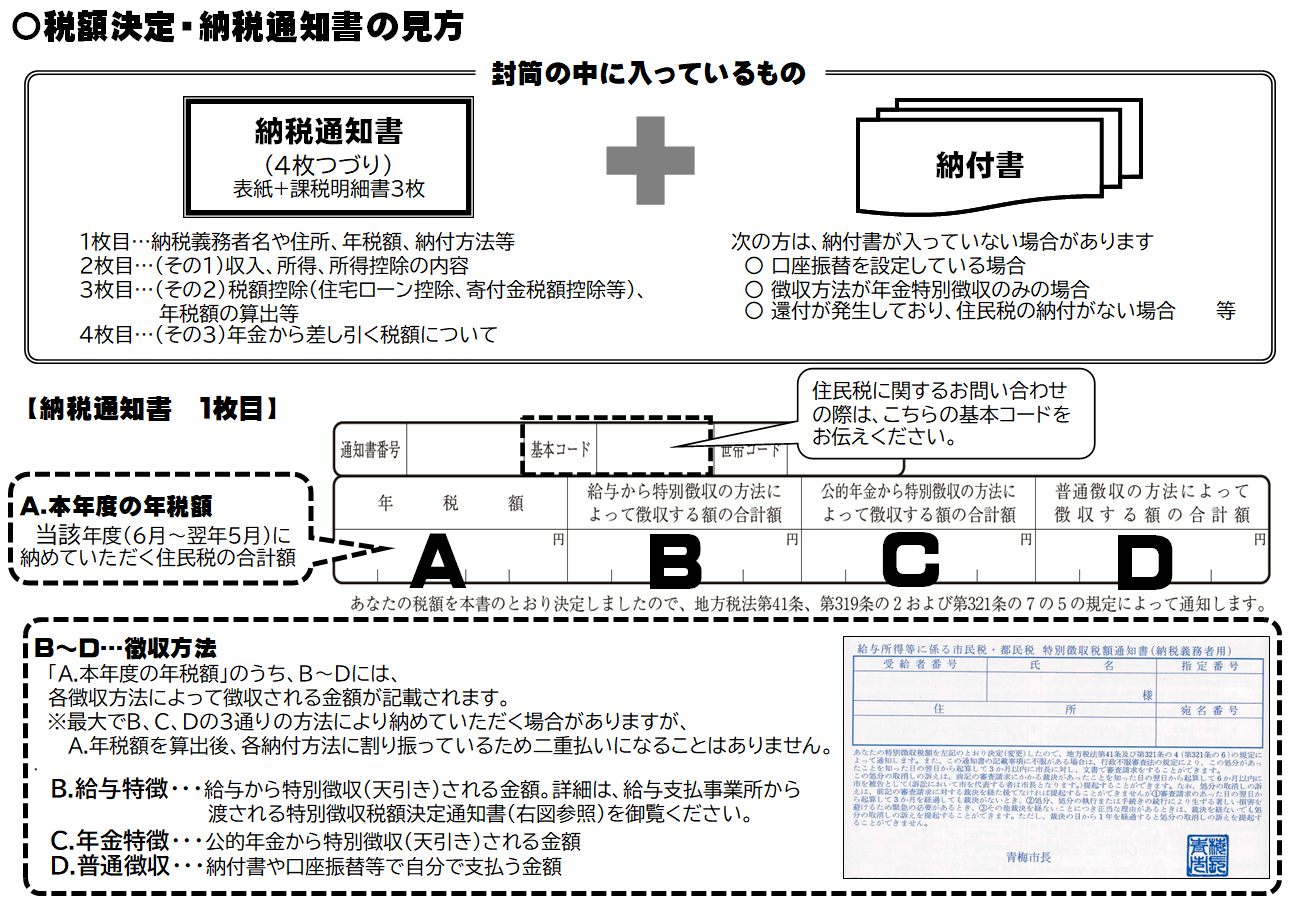

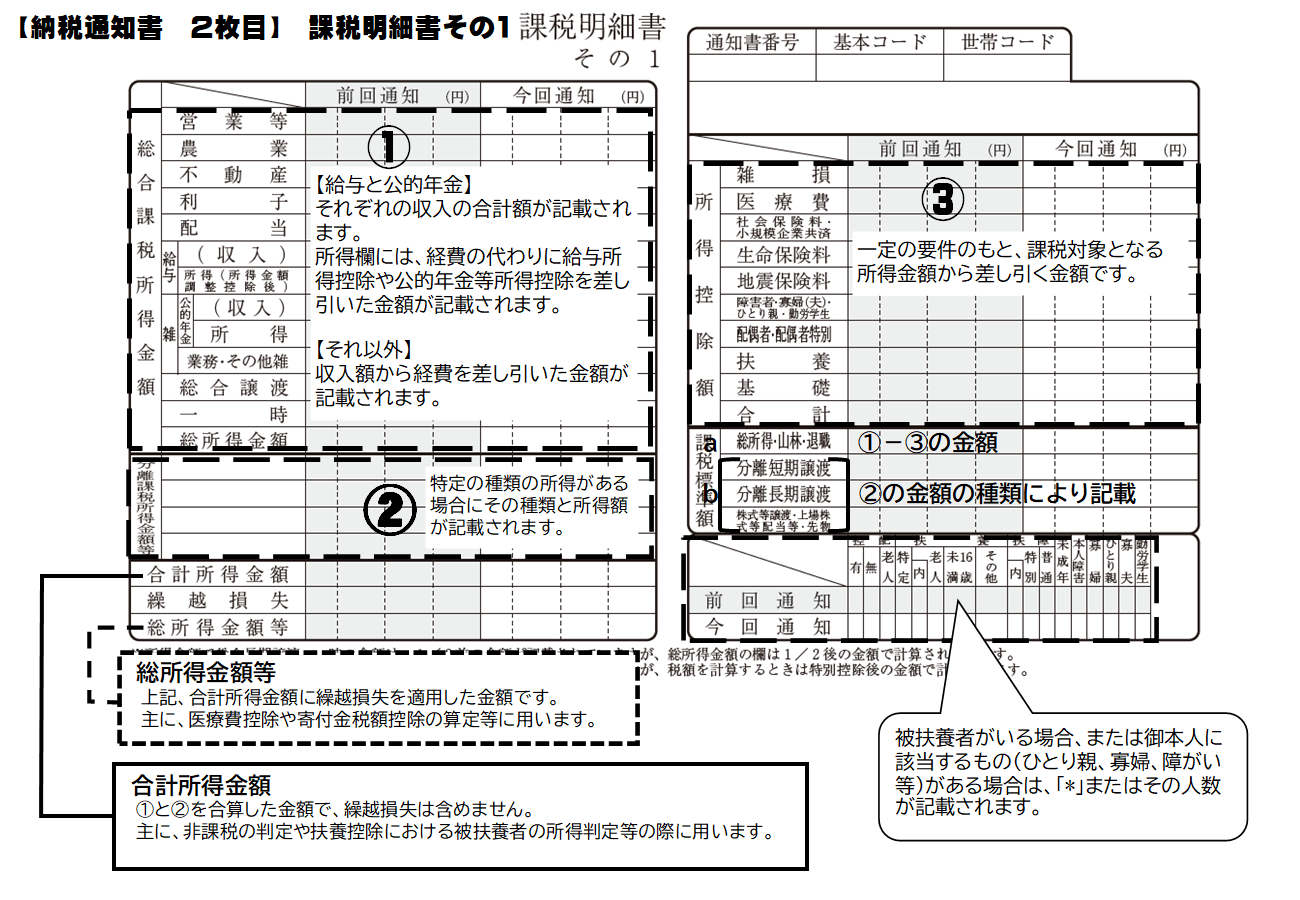

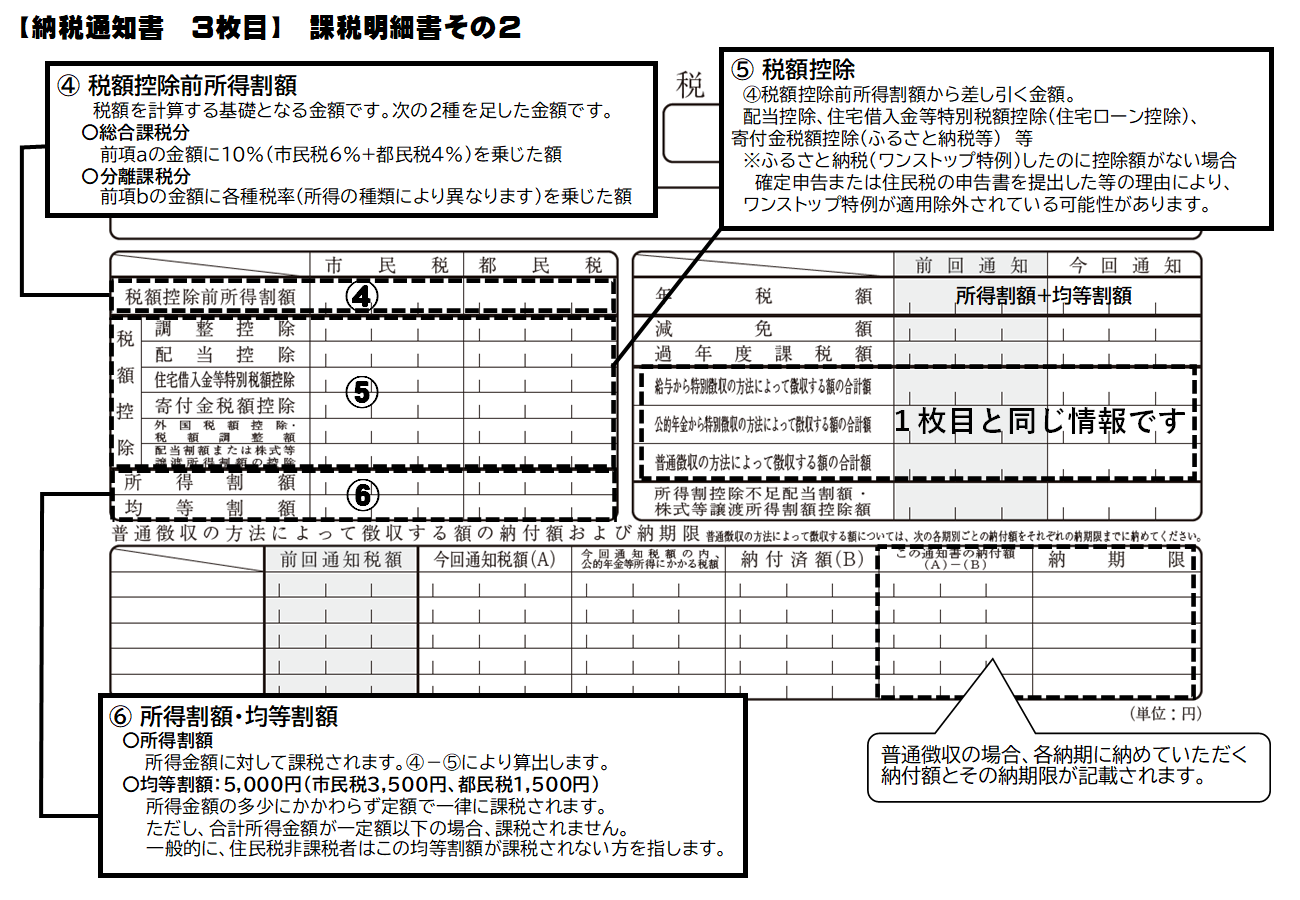

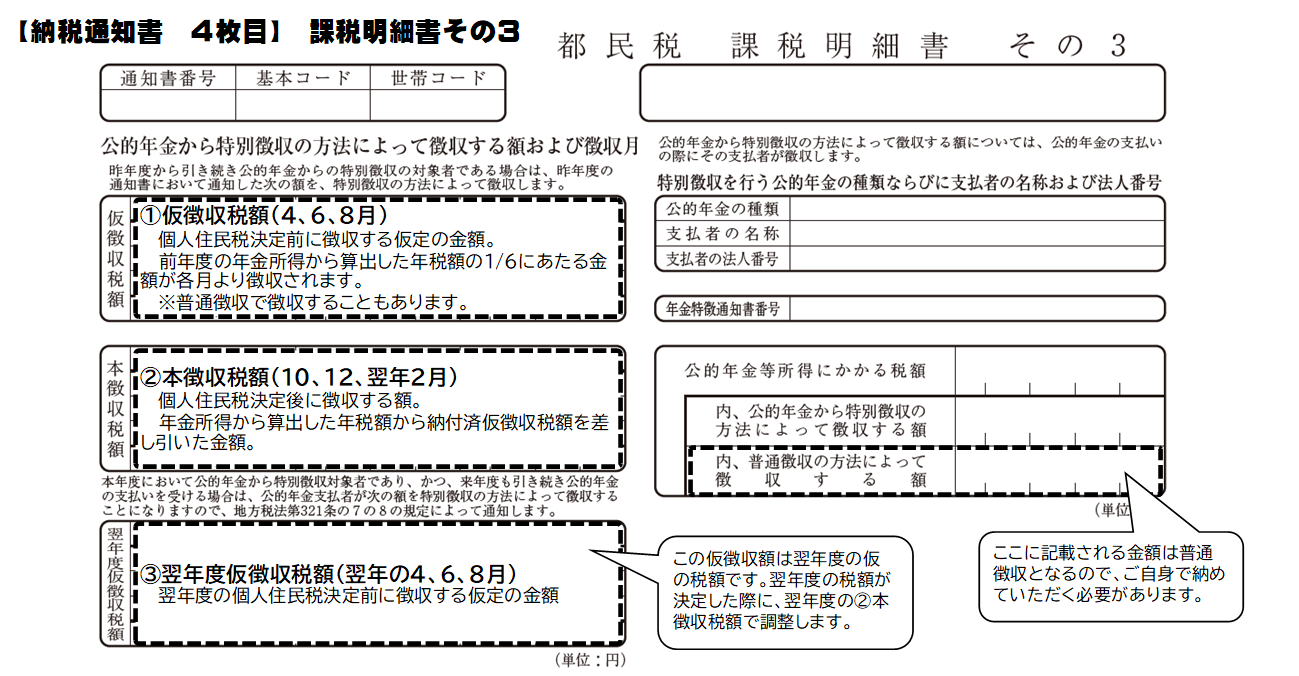

税額決定・納税通知書の見方

以下は、普通徴収(ご自身で納めていただく納付方法)および年金特別徴収(公的年金からの天引き)の方に6月中旬に発送する予定の税額決定・納税通知書のレイアウトを例として挙げています。給与特別徴収(給与からの天引き)の方にお送りする税額決定・納税通知書については、レイアウトは異なりますが、税額の計算方法等は同様となっております。

年税額の求め方

-

総所得金額等 − 所得控除 = 課税標準額(課税所得金額)

-

課税標準額 × 税率※1 = 税額控除前所得割額

※1 市民税6%、都民税4%(分離課税の税率は納税通知書の裏面をご覧ください) -

税額控除前所得割額 − 税額控除 = 所得割額

-

所得割額 + 均等割額※2 = 年税額

※2 市民税 3,500円、都民税 1,500円

納付方法

- 給与からの特別徴収

給与からの特別徴収税額の詳細については、給与が支払われるお勤め先等(特別徴収義務者)から渡される「給与所得者等に係る市民税・都民税特別徴収税額の決定・変更通知書(納税義務者用)」をご確認ください。

令和5年6月から令和6年5月の間に退職・休職等により特別徴収が中止された場合、未徴収税額をそれ以降の普通徴収の納期で納付いただく必要があります。 - 公的年金からの特別徴収

公的年金からの特別徴収については、令和4年中に公的年金等の支払いを受けた方で、令和5年4月1日において老齢基礎年金等の支払いを受けている65歳以上の方(昭和33年4月2日生まれ)が対象となります。基本的に、自らの意思で特別徴収を中止することはできません。ただし、以下の事由に該当する方は特別徴収の対象となりません。

- 老齢基礎年金等の給付額が年間18万円以下の方

- 令和5年度の特別徴収税額が老齢基礎年金等の給付額の年額を超える方

- 介護保険料が特別徴収されていない方

なお、年度の途中で税額の変更があった場合や転出等をされた場合、公的年金からの特別徴収が中止となる場合があります。その場合は、変更した期以降の普通徴収の納期で納付いただく必要があります。

詳しくは公的年金からの特別徴収についてをご覧ください。

- 普通徴収

普通徴収は、個人による納付方法です。第1期から第4期までのそれぞれの税額を、各納期限までに同封されている納付書を使って納付してください。口座振替を設定されている方は、納税通知書1枚目の右上に金融機関等が印字されており、各納期限日に口座振替いたします。

なお、新規で口座振替納税を設定したい方は、市民部収納課収納管理係(内線2161〜2163)までご相談ください。

所得金額の計算方法

| 給与等の収入金額(A) | 給与所得金額 |

|---|---|

| 550,999円以下 | 0円 |

| 551,000円〜1,618,999円 | (A)−550,000円 |

| 1,619,000円〜1,619,999円 | 1,069,000円 |

| 1,620,000円〜1,621,999円 | 1,070,000円 |

| 1,622,000円〜1,623,999円 | 1,072,000円 |

| 1,624,000円〜1,627,999円 | 1,074,000円 |

| ※1,628,000円〜1,799,999円 | (A)×0.6+100,000円 |

| ※1,800,000円〜3,599,999円 | (A)×0.7−80,000円 |

| ※3,600,000円〜6,599,999円 | (A)×0.8−440,000円 |

| 6,600,000円〜8,499,999円 | (A)×0.9−1,100,000円 |

| 8,500,000円以上 | (A)−1,950,000円 |

※給与等の収入金額が1,628,000円〜6,599,999円の場合は、その額を4,000で割って得た数値(小数点以下切り捨て)に4,000をかけて得た額を給与等の収入金額として給与所得金額を算出します。

| 適用要件 | 計算方法 |

|---|---|

|

1.給与等の収入金額が850万円を超え、下記のいずれかに該当する場合

|

{給与等の収入額(1000万円を超える場合には、1000万円)−850万円}×10% |

|

2.給与所得および公的年金等の雑所得があり、その合計額が10万円を超える場合 |

{給与所得額(限度額10万円)+公的年金等の雑所得額(限度額10万円)}−10万円 ※1の控除がある場合、1の控除後の金額から控除します。 |

| 令和4年12月31日現在65歳以上の方(昭和33年1月1日以前生まれ) | |||

|---|---|---|---|

| 公的年金等の収入金額(B) | 公的年金等以外の合計所得金額が1000万円以下 | 公的年金等以外の合計所得金額が1000万円超2000万円以下 | 公的年金等以外の合計所得金額が2000万円超 |

| 3,300,000円未満 | (B)−1,100,000円 | (B)−1,000,000円 | (B)−900,000円 |

| 3,300,000円〜4,099,999円 | (B)×0.75−275,000円 | (B)×0.75−175,000円 | (B)×0.75−75,000円 |

| 4,100,000円〜7,699,999円 | (B)×0.85−685,000円 | (B)×0.85−585,000円 | (B)×0.85−485,000円 |

| 7,700,000円〜9,999,999円 | (B)×0.95−1,455,000円 | (B)×0.95−1,355,000円 | (B)×0.95−1,255,000円 |

| 10,000,000円以上 | (B)−1,955,000円 | (B)−1,855,000円 | (B)−1,755,000円 |

| 令和4年12月31日現在65歳未満の方(昭和33年1月2日以後生まれ) | |||

| 公的年金等の収入金額(B) | 公的年金等以外の合計所得金額が1000万円以下 | 公的年金等以外の合計所得金額が1000万円超2000万円以下 | 公的年金等以外の合計所得金額が2000万円超 |

| 1,300,000円未満 | (B)−600,000円 | (B)−500,000円 | (B)−400,000円 |

| 1,300,000円〜4,099,999円 | (B)×0.75−275,000円 | (B)×0.75−175,000円 | (B)×0.75−75,000円 |

| 4,100,000円〜7,699,999円 | (B)×0.85−685,000円 | (B)×0.85−585,000円 | (B)×0.85−485,000円 |

| 7,700,000円〜9,999,999円 | (B)×0.95−1,455,000円 | (B)×0.95−1,355,000円 | (B)×0.95−1,255,000円 |

| 10,000,000円以上 | (B)−1,955,000円 | (B)−1,855,000円 | (B)−1,755,000円 |

所得控除について

所得控除とは、所得から差し引かれる金額のことです。

| 項目 | 控除の計算方法 | ||

|---|---|---|---|

| 雑損控除 |

のうち、いずれか多い方の金額 |

||

| 医療費控除 (1.または2.のどちらかを選択) |

|

||

| 社会保険料控除 | 国民健康保険税(料)、社会保険料、介護保険料、後期高齢者医療保険料、国民年金保険料、厚生年金等の支払金額の合計金額 | ||

| 小規模企業共済等掛金控除 | 支払った掛金の合計金額 | ||

|

地震保険料控除 |

支払保険料 | 控除額 | |

| 地震保険料 | 50,000円以下 | 支払保険料×0.5 | |

| 50,000円を超える場合 | 25,000円 | ||

| 旧長期損害保険料 (平成18年12月31日までに締結した長期損害保険契約にかかる保険料) |

5,000円以下 | 支払保険料の全額 | |

| 5,000円超15,000円以下 | 支払保険料×0.5+2,500円 | ||

| 15,000円を超える場合 | 10,000円 | ||

|

生命保険料控除 |

支払保険料 | 控除額 | |

|

旧契約 |

15,000円以下 | 支払保険料の全額 | |

| 15,000円超40,000円以下 | 支払保険料×0.5+7,500円 | ||

| 40,000円超70,000円以下 | 支払保険料×0.25+17,500円 | ||

| 70,000円を超える場合 | 35,000円 | ||

| 新契約 (新一般生命保険料、新個人年金保険料、介護医療保険料) |

12,000円以下 | 支払保険料の全額 | |

| 12,000円超32,000円以下 | 支払保険料×0.5+6,000円 | ||

| 32,000円超56,000円以下 | 支払保険料×0.25+14,000円 | ||

| 56,000円を超える場合 | 28,000円 | ||

| 項目 | 控除額 | ||

|---|---|---|---|

|

寡婦控除 ※適用要件

上記の全てに該当し、かつ以下に該当する女性

|

26万円 | ||

|

ひとり親控除 ※適用要件

|

30万円 | ||

| 勤労学生控除 | 26万円 | ||

| 障害者控除 | 一般障害者(身体障害者手帳3級以下、愛の手帳3度以下、精神障害者保健福祉手帳2級・3級等) | 26万円 | |

| 特別障害者(身体障害者手帳1級・2級、愛の手帳1度・2度、精神障害者保健福祉手帳1級等) | 30万円 | ||

| 同居特別障害者 | 53万円 | ||

| 扶養控除 | 一般控除対象扶養親族(16歳以上の扶養親族) | 33万円 | |

| 特定扶養親族(平成12年1月2日〜平成16年1月1日生まれ) | 45万円 | ||

| 老人扶養親族(昭和28年1月1日以前生まれ) | 同居老親等 | ||

| 同居老親等以外 | 38万円 | ||

| 基礎控除 | 合計所得金額が2,400万円以下 | 43万円 | |

| 合計所得金額が2,400万円超2,450万円以下 | 29万円 | ||

| 合計所得金額が2,450万円超2,500万円以下 | 15万円 | ||

| 合計所得金額が2,500万円を超える場合 | 0円 | ||

※16歳未満の扶養親族に関しては、扶養控除は適用されませんが、扶養人数には含み、非課税の基準等に用います。

| 配偶者の合計所得金額 | 納税者本人の合計所得金額 | |||

| 900万円以下 | 900万円超950万円以下 | 950万円超1,000万円以下 | ||

| 配偶者 | 48万円以下 | 33万円 | 22万円 | 11万円 |

| 老人配偶者(昭和28年1月1日以前生まれ) | 38万円 | 26万円 | 13万円 | |

| 配偶者特別控除(老人配偶者含む) | 48万円超100万円以下 | 33万円 | 22万円 | 11万円 |

| 100万円超105万円以下 | 31万円 | 21万円 | 11万円 | |

| 105万円超110万円以下 | 26万円 | 18万円 | 9万円 | |

| 110万円超115万円以下 | 21万円 | 14万円 | 7万円 | |

| 115万円超120万円以下 | 16万円 | 11万円 | 6万円 | |

| 120万円超125万円以下 | 11万円 | 8万円 | 4万円 | |

| 125万円超130万円以下 | 6万円 | 4万円 | 2万円 | |

| 130万円超133万円以下 | 3万円 | 2万円 | 1万円 | |

税額控除について

税額控除とは、所得控除が差し引かれたあとの税額から、直接控除できる金額のことです。

調整控除

国から地方への税源移譲に伴い生じる所得税と個人住民税の人的控除額の差額に起因する負担増を調整するため、個人住民税所得割額から一定の金額を控除します。ただし、合計所得金額が2,500万円を超える納税義務者の方には適用されません。

| 課税所得200万円以下の方 |

(「人的控除額の差の合計額」と「課税所得金額」のいずれか小さい額)×5%(市民税3%+都民税2%) |

|---|---|

| 課税所得200万円を超える方 |

{「人的控除額の差の合計額」−(課税所得金額−200万円)}×5%(市民税3%+都民税2%) |

| 人的控除の項目 | 控除差額 | ||

|---|---|---|---|

| 障害者控除 | 一般障害 | 10,000円 | |

| 特別障害 | 100,000円 | ||

| 同居特別障害 | 220,000円 | ||

| 寡婦控除 | 10,000円 | ||

| ひとり親控除 | 父 | 10,000円 | |

| 母 | 50,000円 | ||

| 勤労学生控除 | 10,000円 | ||

| 配偶者控除 | 納税義務者の合計所得金額が900万円以下の場合 | 一般配偶者 | 50,000円 |

| 老人配偶者 | 100,000円 | ||

| 納税義務者の合計所得金額が900万円超950万円以下 | 一般配偶者 | 40,000円 | |

| 老人配偶者 | 60,000円 | ||

| 納税義務者の合計所得金額が950万円を超える場合 | 一般配偶者 | 20,000円 | |

| 老人配偶者 | 30,000円 | ||

| 配偶者特別控除 | 納税義務者の合計所得金額が900万円以下の場合 | 配偶者の合計所得金額が48万円超50万円未満の場合 | 50,000円 |

| 配偶者の合計所得金額が50万円以上55万円未満の場合 | 30,000円 | ||

| 納税義務者の合計所得金額が900万円超950万円以下 | 配偶者の合計所得金額が48万円超50万円未満の場合 | 40,000円 | |

| 配偶者の合計所得金額が50万円以上55万円未満の場合 | 20,000円 | ||

| 納税義務者の合計所得金額が950万円を超える場合 | 配偶者の合計所得金額が48万円超50万円未満の場合 | 20,000円 | |

| 配偶者の合計所得金額が50万円以上55万円未満の場合 | 10,000円 | ||

| 扶養控除 | 一般扶養親族 | 50,000円 | |

| 特定扶養親族 | 180,000円 | ||

| 老人扶養親族(同居老親等以外) | 100,000円 | ||

| 同居老親等扶養親族 | 130,000円 | ||

| 基礎控除(合計所得金額2,500円以下の場合) | 50,000円 | ||

※配偶者控除および配偶者特別控除における人的控除の差は、納税義務者の合計所得金額により異なります。

外国税額控除

- 日本国外に源泉のある所得について、その国の法令によって所得税や住民税が課税された場合に適用されます。

- 所得税において外国税額控除を行い、控除できない部分(当該外国の所得税額のうち所得税法に定める外国税額控除の控除限度額を超過する額)を都民税所得割、市民税所得割の順に控除します。

- 1円未満の端数がある場合は、個人市民税、個人都民税両方を切り上げます。

※外国の特定配当等について、所得税で申告し、個人住民税では申告不要を申告した場合でも、所得税で控除しきれなかった分については、個人住民税に外国税額控除を適用します。

住宅借入金等特別税額控除

平成21年から令和4年12月までに新築または増改築をして入居し、所得税の住宅ローン控除を受けた方について、所得税から控除しきれなかった額を、翌年度の個人住民税から控除することができます。

詳しくは、こちらのページをご覧ください。

寄付金税額控除

令和4年中に、特定の団体に対して行った寄付のうち、住民の福祉の増進に寄与するものとして東京都および青梅市の条例が定めるものを支出した場合で、合計額(総所得金額等の合計額の30%を限度とする)が2,000円を超える場合には、調整控除適用後の所得割額から控除します。

対象となる寄付金は以下の通りです。

- 市区町村等に対する寄付金(いわゆるふるさと納税)

- 東京都共同募金会または日本赤十字社東京都支部に対する寄付金

- 東京都または青梅市が条例で規定する寄附金(東京都の条例で規定する控除対象となる寄付先は東京都の条例指定寄附金一覧<外部リンク>をご覧ください。)

配当控除

| 課税総所得金額 (=総所得+分離譲渡所得+土地等の事業所得−控除合計) |

1,000万円以下の場合 | 1,000万円を超える場合 | ||||

|---|---|---|---|---|---|---|

| 市民税 | 都民税 | 1,000万円以下の部分 | 1,000万円を超える部分 | |||

| 市民税 | 都民税 | 市民税 | 都民税 | |||

| 剰余金の配当、利益の配当、剰余金の分配、証券投資信託、特定株式投資信託の収益の分配 | 1.6% | 1.2% | 1.6% | 1.2% | 0.8% | 0.6% |

| 特定株式投資信託以外の証券投資信託の収益分配 | 0.8% | 0.6% | 0.8% | 0.6% | 0.4% | 0.3% |

| 一般外貨建等証券投資信託の収益の分配 | 0.4% | 0.3% | 0.4% | 0.3% | 0.2% | 0.15% |

公的年金からの特別徴収について

特別徴収(天引き)される個人住民税

老齢年金(国民年金・厚生年金等)、公務員等の共済年金、企業年金等の公的年金所得金額から計算した個人住民税のみを特別徴収します。公的年金以外の所得にかかる個人住民税については、普通徴収または給与からの特別徴収となります。公的年金以外の所得にかかる個人住民税が発生する方は、普通徴収、公的年金からの特別徴収、給与からの特別徴収と最大3つの方法での納付となる可能性がございますが、重複して税負担が生じるものではありません。

徴収時期・徴収方法

新たに特別徴収の対象となる方

年度前半(令和5年6月・8月)は普通徴収で納めていただき、年度後半(令和5年10月・12月・令和6年2月)が年金特別徴収となります。

| 令和5年度個人住民税 | ||||

|---|---|---|---|---|

| 普通徴収(年税額の1/2) | 年金特別徴収(年税額の1/2) | |||

| 令和5年6月30日納期限 | 令和5年8月31日納期限 | 令和5年10月年金支給分 | 令和5年12月年金支給分 | 令和6年2月年金支給分 |

| 年税額の1/4 | 年税額の1/4 | 年税額の1/6 | 年税額の1/6 | 年税額の1/6 |

令和4年度から引き続き年金特別徴収の対象である方

年度前半(令和5年4月・6月・8月)に支払われる公的年金からは、令和4年度の公的年金等にかかる税額の1/2を3で割った金額と同じ額を仮徴収します。年度の後半(令和5年10月・12月・令和6年2月)は、決定した令和5年度の年金特別徴収分の税額から年度前半(令和5年4月・6月・8月)に仮徴収した額を差し引いた残額の1/3ずつを本徴収として徴収します。

| 令和5年度個人住民税 | |||||

|---|---|---|---|---|---|

| 年金特別徴収(仮徴収) | 年金特別徴収(本徴収) | ||||

| 令和5年4月 | 令和5年6月 | 令和5年8月 | 令和5年10月 | 令和5年12月 | 令和6年2月 |

| (令和4年度の公的年金等にかかる税額×1/2)×1/3 | (令和4年度の公的年金等にかかる税額×1/2)×1/3 | (令和4年度の公的年金等にかかる税額×1/2)×1/3 | 年税額−(仮徴収の合計額)×1/3 | 年税額−(仮徴収の合計額)×1/3 | 年税額−(仮徴収の合計額)×1/3 |

よくあるご質問

Q1 現在無収入の状態でも個人住民税は課税されるのでしょうか?

A1 個人住民税は前年中の所得に対して課税される税金です。現在特に収入がない場合でも、令和4年中に収入(給与や公的年金のほか、土地や建物を売却した等)があり所得が発生している場合は、令和5年6月に納税通知書がご自宅等に郵送され、納付していただく必要があります。

※今年に入ってから生活保護の受給が開始したり、生活が著しく困窮していると認められた場合や、災害等により被害を受け個人住民税を納付することが困難と認められた場合には、減免が受けられる可能性があります。ただし、納期限が未到来のもののみが対象となります。詳しくは、課税課市民税係にお問い合わせください。

Q2 青梅市外に転出したのにも関わらず納税通知書が郵送されてきましたが、納付の必要がありますか?

A2 個人住民税はその年の1月1日に住民票がある市区町村で課税される税金です。そのため現在は他の市区町村にお住まいでも、令和5年1月1日に青梅市にお住まいの場合、令和5年度の個人住民税は青梅市に納付していただく必要があります。1月1日は他の市区町村にお住まいで、その後青梅市に転入されてきた方も同様に、令和5年度の個人住民税は転入前の市区町村で課税となります。

Q3 既に亡くなった家族分の個人住民税の納税通知書が届きましたが、支払う必要がありますか?

A3 上記と同様に、個人住民税は1月1日にお住まいの市区町村にて課税となります。1月2日以降にお亡くなりになった方の納税義務は相続人に引き継がれることとなりますので、相続人の方にお支払いいただくことになります。相続人を指定されていない方は、指定していただく必要があるので、課税課または保険年金課にてお手続きください。

PDF形式のファイルをご覧いただく場合には、Adobe社が提供するAdobe Readerが必要です。

Adobe Readerをお持ちでない方は、バナーのリンク先からダウンロードしてください。(無料)